1.국세기본법

| 글로벌최저한세의 시행에 따른 국세의 부과제척기간 연장 특례 마련(국기법 §26의2⑥7호 신설) |

| 「국제조세조정에 관한 법률」이 개정(법률 제19191호, 2022.12.31. 공포, 2024. 1.1. 시행)된 것에 맞추어, 다국적기업그룹의 구성기업이 소재하는 국가의 실효세율이 변경되어 그 소재지국이 해당 기업에 부과했던 세액이 감소한 경우 우리 과세당국이 그 실효세율의 변경 사실을 안 날부터 1년 이내에 경정 등 필요한 처분을 할 수 있도록 국세의 부과제척기간을 연장하는 특례를 마련 |

| 국세징수권의 소멸시효 중단 예외사유 규정(국기법 §28①4) |

| 압류금지재산 또는 제3자의 재산을 압류한 경우로서 압류를 즉시 해제하는 경우 에는 국세징수권의 소멸시효를 중단하지 않도록 함. |

| 전세권 등에 의하여 담보된 채권보다 우선하여 징수할 수 있는 국세의 범위 명확화(국기법 §35①3-2 단서) |

| 전세권 등이 설정된 재산이 양도, 상속 또는 증여된 후 현재 보유자의 국세체납으로 강제징수 등의 절차를 통해 매각될 때 해당 재산의 직전 보유자가 체납한 국세의 법정기일이 전세권 등의 설정일보다 빠른 부분으로 한정된다는 점을 명확히 함 |

| 상속재산 평가방법 차이에 대한 가산세 적용제외 합리화(국기법 §47의3④ 1-2호 신설, §47의4③7호, 국기령 §27의5) |

| 상속·증여재산 평가차이로 인한 가산세 적용 합리화를 위해 ‘부담부증여시 양도로 보는 부분에 대한 양도소득세 과세표준을 결정·경정한 경우(부정행위로 양도소득세의 과세표준을 과소신고한 경우’를 과소신고가산세 적용에서 제외하고, 평가방법차이로 납부 지연이 발생한 경우(시행령)와 부담부증여의 양도소득세 납부지연이 발생한 경우를 납부지연가산세 적용에서 제외함 (2024.1.1. 이후 양도소득세 과세표준을 결정 또는 경정하는 경우부터 적용) |

| 세액공제 후 시설인정시 과소신고 가산세 면제(국기법 §47의3④4호 신설) |

| 선 세액공제 후 시설 인정(조특령 §21⑬)에 따른 납세자 부담 완화를 위하여 ‘4. 「조세특례제한법」 제24조(통합투자세액공제)에 따라 세액공제를 받은 후 대통령령으로 정하는 부득이한 사유로 해당 세액공제 요건을 충족하지 못하게 된 경우’를 과소신고 가산세 면제대상에 추가함 (2024.1.1. 이후 소득세 또는 법인세 과세표준을 신고하는 경우부터 적용) |

| 법인의 계산서 지연발급에 대한 가산세 한도 설정(국기법 §제49①2호) |

| 재화 또는 용역을 공급한 법인이 계산서를 지연발급(해당 재화 또는 용역의 공급시기가 속하는 사업연도 말의 다음 달 25일까지 제출)한 경우, 가산되는 지연가산세(1%)의 가산한도는 중소기업의 경우 5천만원, 중소기업이 아닌 기업의 경우 1억원을 한도로 함 (2024.1.1. 이후 가산세를 부과하는 경우부터 적용) |

| 영세법인의 국선대리인 선정 신청자격 확대(국기법 §59의2①) |

| 과세처분에 불복하는 영세납세자에 대한 권리구제 지원을 강화하기 위하여 ‘영세 법인(수입금액과 자산가액(「법인세법」 제43조의 기업회계기준에 따라 계산한 매출액과 자산을 말한다)이 각각 대통령령으로 정하는 금액 이하일 것)’도 불복 청구(이의, 심사, 심판) 때 국선대리인 선정을 신청할 수 있도록 함 (2024.4.1. 이후 국선대리인 선정 신청하는 경우부터 적용) |

| 조세심판원 관련 개정 내용 |

| - 조세심판관 임명철회 해촉 사유 합리화(국기법 §67), - 비상임조세심판관 임기 3년, (기존) 중임제한 → (개정) 1차례 연임 가능(국기법 §67), - 조세심판관합동회의 구성 인원 합리화(12명 이상 20명 이내, 비상임조세심판관은 상임조세심판관과 같은 수 이상 구성)(국기법 §78) |

| 과세정보 요구 시 과세정보에 대한 비밀 유지 강화(국기법 §81의13②) |

| 과세정보 제공 요구 시 ‘납세자의 인적사항, 과세정보의 사용목적, 요구하는 과세정도의 내용 및 기간’ 등 반드시 문서에 기재해야 할 사항을 구체적으로 명시 |

| 과세전적부심사 청구요건 명확화(국기법 §81의15) |

| 납세자의 권리보호 강화를 위해 과세전적부심사 적용 제외 사유인 「조세범 처벌법」 위반으로 고발 또는 통고처분 하는 경우에 해당하더라도, 고발 또는 통고처분과 관계없는 세목 또는 세액은 과세전적부심사를 할 수 있는 것으로 청구요건을 완화함 |

| 과세전적부심사의 결정 사유 명확화(국기법 §81의15⑤3) |

| 과세전적부심사 규정 합리화를 위해 심사하지 않는 결정에 △청구기간이 지난 후에 청구된 경우, △보정기간에 필요한 보정을 하지 아니한 경우 △청구가 적법하지 아니한 경우로 명확히 함 |

2. 국세징수법

| 가상자산 압류 시 체납자 통지 규정 정비(국징법 §55④) |

| 가상자산 압류 시 체납자에게 통지하는 규정 정비. 체납자의 가상자산을 보유하고 있는 제3자에게 가상자산의 이전을 요구한 경우에도 체납자에게 통지가 이루어짐 (2024.1.1. 이후 제3자에게 가상자산의 이전을 요구하는 경우부터 적용) |

| 예탁유가증권·전자등록주식등의 압류 절차 신설(국징법 §56의2) |

| 예탁유가증권·전자등록주식등의 압류 절차가 신설됨. 물리적으로 점유가 불가능한 예탁유가증권·전자등록주식등에 대한 압류 절차가 없었으나, 이번 개정으로 인해 압류 방법과 압류 효력, 압류 통지 등의 규정 추가. (2024.1.1. 압류하는 경우부터 적용) |

| 전자등록주식 등 압류시 체납자가 특별계좌의 명의자인 경우 신설(국징법 §56 의3) |

| 전자등록주식등 압류시 체납자가 특별계좌의 명의자인 경우에 대한 압류규정 신설. 전자등록주식등에 대한 압류 절차가 추가됨 (2024.1.1. 이후 압류하는 경우부터 적용) |

| 압류금지재산 또는 제3자 재산을 압류한 경우 압류 즉시 해제(국징법 §57①) |

| 관할 세무서장은 압류금지재산을 압류하거나 제3자의 재산을 압류한 경우 압류를 즉시 해제하도록 명확히 함(국세징수권소멸시효 중단 사유에 해당하지 않음) * 외관상 명백하지 않으나 종국적으로 압류금지재산으로 판명된 경우 포함 |

| 공매 보증 반환 대상에 차순위 매수신청인 추가(국징법 §71④) |

| 매수신청인이 압류재산 취득자격이 없어 매각불허 결정을 한 경우 차순위 매수신청인도 매각불허 결정시 공매보증 반환대상에 추가함 |

| 취득 자격이 없는 자에 대해 압류재산 매수 제한(국징법 §80② 신설) |

| 압류재산을 취득할 수 없는 매수인의 제한 범위에 “다른 법령에 따른 재산 취득에 필요한 자격을 갖추지 못한 자”가 추가됨 (2024.1.1. 이후 매각결정하는 분부터 적용) |

| 공매 매각결정기일 변경 근거 신설(국징법 §84②) |

| 공매 매각결정기일을 변경할 수 있는 근거가 신설되어 최고가 매수신청인이 공매재산의 매수인이 되기 위하여 다른 법령에 따라 갖추어야 하는 자격을 갖추지 못한 경우에는 매각결정기일을 1회에 한정하여 당초매각결정기일부터 10일 이내의 범위에서 연기 (2024.1.1. 이후 공매공고를 하는 경우부터 적용) |

| 공매재산 취득 시 매수대금의 상계 제도 신설(국징법 §84의2) |

| 공매재산에 대하여 저당권 등의 권리를 가진 매수신청인이 자신에게 배분될 채권액을 제외한 금액을 매수대금으로 납부할 수 있도록 함 (2024.7.1. 이후 공매공고를 하는 경우부터 적용) |

| 국세체납정리위원회 구성 상향입법 및 민간위원에 대한 벌칙 적용 시 공무원 의제규정 신설(국징법 §106②·③, 국징령 §79) |

| 민간위원 구성에 관한 사항은 시행령에서 법률로 상향입법하고, 이에 대한 벌칙적용시 공무원 의제규정을 신설함 (2024.1.1. 이후 위반하는 분부터 적용) |

3. 소득세법

| 양식어업에 대한 비과세 한도 상향(소득법 §12, 2호 사목) |

| 양식어업을 어로어업과 마찬가지로 농어가부업소득에서 분리하여 비과세소득 범위를 현행 3,000만원에서 5,000만원으로 인상(시행령 개정 사항) (2024.1.1. 이후 발생하는 소득분부터 적용) |

| 출산 및 육아에 대한 세제지원 강화(소득법 §12, 3호 마목·머목, §12, 제5호 아목, §59의2, §59의4②2호나목) |

| 1) 「사립학교법」에 따라 임명된 사무직원이 받는 육아휴직수당도 근로자나 공무원 등의 경우와 마찬가지로 소득세를 비과세함 2) 근로자 또는 종교관련종사자 본인이나 그 배우자의 출산 및 6세 이하 자녀의 보육과 관련하여 사용자 또는 종교단체로부터 보육수당의 비과세 한도를 현행 월 10만원에서 월 20만원으로 상향함. 3) 공제대상에 손자, 손녀 추가되었고, 공제세액은 기존의 내용보다 둘째 한도액을 15만원에서 20만원으로 확대하였음 (손자녀 적용대상은 2024.1.1 이후 신고하거나 연말정산하는 분부터 적용되며 둘째 세액공제 인상액은 2024.1.1. 이후 개시하는 과세기간분부터 적용) 4) 의료비에 대한 특별세액공제 시 기본공제대상자 중 거주자 본인, 65세 이상인 사람, 장애인 등 뿐만 아니라 6세 이하인 사람도 연 700만원의 의료비 지출 한도를 적용받지 아니하도록 함 |

| 직무발명보상금에 대한 비과세 적용 대상 조정(소득법 §12, 3호어목 및 같은 조 제5호라목) |

| 소득세가 비과세되는 직무발명보상금이 조세회피 수단으로 악용되는 것을 방지하기 위하여 사용자 등과 특수관계(개인사업자인 경우: 해당 개인사업자 및 그와 친족관계에 있는 자, 법인인 경우: 해당 법인의 지배주주등 및 그와 특수관계에 있는 자) 있는 종업원 등이 받는 직무발명보상금 비과세 대상에서 제외됨 (2024.1.1. 이후 발생하는 소득 분부터 적용) |

| 노후 연금소득에 대한 세부담 완화(소득법 §14③9호다목) |

| 분리하여 과세하는 연금소득의 기준금액을 연간 연금소득 합계액 ‘1천200만원 이하’에서 ‘1천500만원 이하’로 상향 조정함 |

| 배당소득 이중과세 조정을 위한 배당가산율 조정(소득법 §17③) |

| 법인세율 인하에 따른 배당소득 이중과세 조정을 위해 배당가산율을 현행 11%에서 10%로 인하함 |

| 과세범위 확대 및 주택간주임대료 소형주택 특례 적용기한 연장(소득법 §25①) |

| 주거용 면적이 1세대당 40제곱미터 이하로서 해당 과세기간의 기준시가가 2억원 이하인 소형주택에 대해서는 간주임대료 과세 대상 주택에서 제외하는 특례 적용 기한을 2026.12.31.까지 3년 연장 또한 과세형평성 제고를 위해 현행 3주택 이상의 경우에 적용하는 간주임대료소득 과세규정을 고가주택* 2주택 이상으로 확대함 (2026.1.1. 이후 개시하는 과세기간분부터 적용) * 고가주택: 기준시가 12억원 초과 |

| 장기 주택저당차입금 이자상환액 소득공제 확대(소득법 §52⑤⑥) |

| 장기주택 저당차입금의 이자상환액에 대한 소득공제 대상 주택 및 주택분양권의 범위를 기준시가 ‘5억원 이하’에서 ‘6억원 이하’로 확대하고, 소득공제 한도도 연‘300만원부터 1천800만원까지’에서 ‘600만원부터 2천만원까지’로 상향함 (주택요건은 2024.1.1. 이후 개시하는 취득하는 분부터 적용, 공제한도는 2024.1.1. 이후 이자상환액을 지급하는 분부터 적용) |

| 고액기부금 세액공제율 한시적 상향(소득법 §59의4⑧) |

| 2024.1.1. - 2024.12.31.까지 1년간 지급한 기부금이 3천만원을 초과하는 경우 3천만원 초과 부분에 대한 기부금세액공제율에 10%를 추가 가산함 |

| 상용근로소득에 대한 간이지급명세서 매월 제출의 시행시기 2년 유예(소득법§81의11, §164의3, 법인법 §75의7) |

| 1) 「소득기반 고용보험」 시행 지연에 따라 상용근로소득 간이지급명세서의 매월 제출 시행시기를 2026년 1월 1일로 2년 유예함 2) 상용근로소득 간이지급명세서 월별 제출 시행시기 유예에 따라 관련 가산세 규정도 2년 유예함 ▶ 지연제출가산세(0.125%)적용요건 시행시기 유예: - 제출기간 경과 후 3개월 내 제출 → 1개월 내 제출 (2026년 시행) 불분명금액이 5% 이상인 경우 가산세 면제 (2026년 시행) - 미제출가산세 한시적 면제 대상 기간 조정: 2026.1.1. ~ 2026.12.31.(소규모사업자의 경우 2026.1.1. ~ 2027.12.31.)에 지급하는 소득 |

| 사업소득에 대한 소액부징수 예외 추가(소득법 §86 1호) |

| 사업소득 원천징수 합리화를 위해 계속적, 반복적으로 행하는 활동을 통하여 얻는 인적용역 사업소득에 대하여 예외 없이 원천징수함. (2024.7.1. 이후 지급하는 분부터 적용) |

| 세법상 주택 개념 정비(소득법 §88) |

| 세법상 주택 개념이 구체화됨. “세대원이 독립된 주거생활을 할 수 있는 구조로 된 건물”로 명시 |

| 양도소득세 개관규정 신설(소득법 §93의2 신설) |

| 양도소득세 개관규정 신설은 소득세법 제93조의 2에 따라 이루어진 개정 내용으로, 양도소득세 계산방법에 대한 규정을 보다 상세하게 명시한 것으로 양도소득세 계산방법에 대한 규정이 상대적으로 간략하게 표로 표시하고 있어 납세자들이 양도소득세를 보다 정확하게 계산할 수 있도록 하였음. 다음과 같은 내용을 포함 ▶과세대상 비과세 양도소득: 제89조 양도소득의 범위: 제94조 ▶양도차익 양도가액 – 필요경비 ▶양도소득금액 양도차익 - 장기보유 특별공제액 ▶양도소득 과세표준 양도소득금액 - 감면대상 양도소득금액 - 양도소득 기본공제액 ▶양도소득 산출세액 양도소득 과세표준 × 세율 ▶양도소득 결정세액 양도소득 산출세액 – 감면세액 ▶양도소득 총결정세액 양도소득 결정세액 + 가산세액 |

| 주택으로 용도변경 시 장기보유특별공제액 계산방법 변경(소득법 §95) |

| 건축물을 주택으로 용도변경하여 1세대 1주택이 된 경우 각 용도 기간별 보유·거주기간 공제율을 합산(① + ②)하여 장기보유 특별공제액을 계산하도록 함 (2025.1.1. 이후 양도하는 분부터 적용) ① 보유기간 공제율(최대 40%): 비주택 보유기간에 대한 일반 공제율 + 주택 보유기간에 대한 1세대 1주택 공제율 ② 거주기간 공제율: 주택 거주기간에 대한 1세대 1주택 공제율 |

| 양도소득세 이월과세 필요경비 합리화(소득법 §97의2) |

| 양도소득세 이월과세시 필요경비 계산에서 추가적으로 증여자가 지출한 자본적 지출액도 필요경비 계산에 포함 (2024.1.1. 이후 양도 분부터 적용됨) |

| 외국인 통합계좌(Omnibus Account) 과세특례 규정 신설(소득법 §156의9 신설) |

| 외국인 통합계좌에 대한 과세특례 규정이 신설됨. 원래는 지급받는 개개의 외국인에게 원천징수를 하여야 하나, 외국인 통합계좌를 통해 투자시 소득지급자는 통합계좌 명의인에 대해 원천징수(조세조약에 따른 비과세·면제·제한세율 미적용)를 하게 되며, 원천징수 이후 조세조약에 따른 비과세·면제·제한세율을 적용받고자 하는 실질귀속자 및 소득지급자는 경정청구 가능해짐 (2024.1.1. 이후 소득을 지급하는 분부터 적용됨) |

| 비과세·면제 및 제한세율 경정청구 기한 변경(소득법 §156의2⑤, §156의4②, §156의6④, 법인법 §98의4⑤, §98의5②, §98의6④) |

| 납세자 권익 보호를 위해 비거주자·외국법인에 대한 조세조약상 비과세·면제 경정청구 기한이 원천징수된 날이 속하는 “달의 말일”에서 “다음 달 10일” 이후 5년 이내로 변경됨 |

| 기부금영수증 발급명세서 명칭 변경(소득법 §160의3, 소득령 §208) |

| 기부금영수증 발급명세서가 기부금영수증 발급합계표로 명칭이 변경됨 (2024.1.1. 이후 개시하는 과세기간 분부터 적용) |

| 임직원의 국외 주식기준보상 거래내역 등 제출의무 부여(소득법 §164의5 신설, 소득령 §216의5 신설) |

| 내국법인 임직원 또는 외국법인의 국내사업장 임직원이 ‘국외지배주주인 외국법인’으로부터 받은 주식기준보상등을 행사하거나 지급받을 경우 거래내역을 제출하여야 함 (제출시기는 주식기준보상등을 행사하거나 지급받은 날이 속한 과세기간의 다음연도 3월 10일까지) |

| 원양어선·외항선원 및 해외건설 근로자 비과세 대상 확대(소득령 §16①) |

| 월 300만에서 500만원까지 비과세 혜택 확대2 |

| 의료비 세액공제 대상 확대(소득령 §118의5①(8) 신설) |

| 장애인활동지원급여 비용 중 실제 지출한 본인부담금도 세액공제의 대상에 추가 |

| 1세대 1주택 비과세 규정 정비(소득령 §154) |

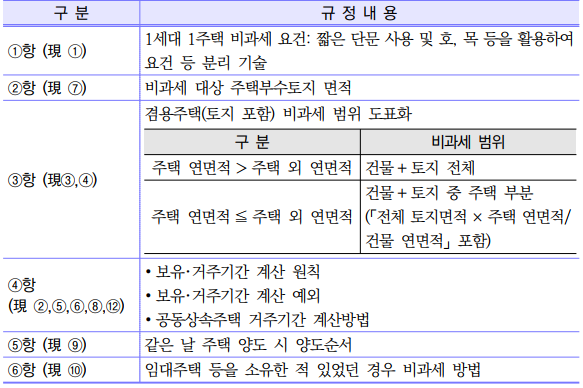

| 1세대1주택 비과세 특례규정이 정비되어 논리적 체계에 따라 조문이 재배열됨, 관련사항은 같은 항에서 규정 및 복잡한 사항 도표화됨 ①항 (現 ①) 1세대 1주택 비과세 요건: 짧은 단문 사용 및 호, 목 등을 활용하여 요건 등 분리 기술 ②항 (現 ⑦) 비과세 대상 주택부수토지 면적 ③항 (現③,④) 겸용주택(토지 포함) 비과세 범위 도표화 ▶주택 연면적 > 주택 외 연면적 : 건물 + 토지 전체 ▶주택 연면적 ≦ 주택 외 연면적 : 건물 + 토지 중 주택 부분(「전체 토지면적 × 주택 연면적/건물 연면적」 포함) ④항 (現 ②,⑤,⑥,⑧,⑫) ∙ 보유·거주기간 계산 원칙 ∙ 보유·거주기간 계산 예외 ∙ 공동상속주택 거주기간 계산방법 ⑤항 (現 ⑨) 같은 날 주택 양도 시 양도순서 ⑥항 (現 ⑩) 임대주택 등을 소유한 적 있었던 경우 비과세 방법  |

| 1세대 1주택 비과세 대상 주택부수토지 범위 도표화(소득령 §154) |

| 주택면적에 다음의 배율을 곱한 면적은 비과세대상 주택에 포함된다. 1.도시지역 (1)수도권 주거·상업·공업지역: 3배 녹지지역: 5배 (2)수도권 밖: 5배 2.도시지역 밖 10배  |

| 1세대 1주택 비과세 특례 개괄규정 신설 및 규정 정비(소득령 §155) |

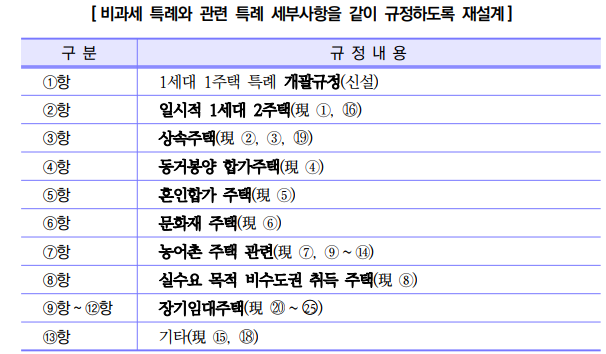

| 1세대 1주택 비과세 특례 개괄규정이 신설되고 규정이 정비됨 [ 비과세 특례와 관련 특례 세부사항을 같이 규정하도록 재설계 ] 구 분 ①항 1세대 1주택 특례 개괄규정(신설) ②항 일시적 1세대 2주택(現 ①, ⑯) ③항 상속주택(現 ②, ③, ⑲) ④항 동거봉양 합가주택(現 ④) ⑤항 혼인합가 주택(現 ⑤) ⑥항 문화재 주택(現 ⑥) ⑦항 농어촌 주택 관련(現 ⑦, ⑨ ~ ⑭) ⑧항 실수요 목적 비수도권 취득 주택(現 ⑧) ⑨항 ~ ⑫항 장기임대주택(現 ⑳ ~ ㉕) ⑬항 기타(現 ⑮, ⑱)  |

| 1세대 1주택 비과세 특례 중 장기임대주택 관련 규정 정비(소득령 §155⑳ ~ ㉕) |

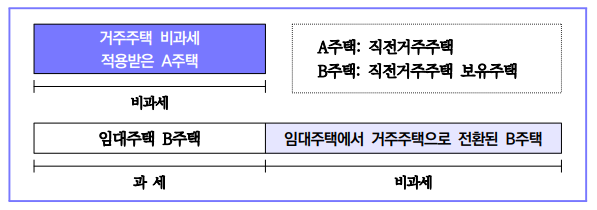

| 유사 성격 조항(現 20, 21, 23항)을 호, 목을 활용하여 통합하여 기술하며, 정의규정 신설(①항개괄규정 內) 및 복잡한 내용은 전형적 예시를 도표로 제시함 ⑨항 장기임대주택 특례 적용(現 ⑳ + ㉑ + ㉓) ⑩항 특례 적용 후 사후관리(現 ㉒) ⑪항 특례 적용 신고(現 ㉔) ⑫ 특례 적용 신고에 따른 서류 확인(現 ㉕)  |

| 다주택자 양도세 중과 제외 개괄규정 신설(소득령 §167의3) |

| 다주택자(1세대 3주택 이상 보유자)의 양도소득세 중과 제외 대상 주택에 대한 개괄규정이 신설됨. 이를 통해 13가지 유형을 소개하는 표 신설 후 현행과 같이 각 호에서 각 유형 규정함 1호 수도권·광역시·특별자치시외 소재 저가주택 2호 장기임대주택 3호 양도소득세가 감면되는 임대주택 4호 장기 사원용 주택 5호 양도소득세 감면 주택 6호 문화재주택 7호 상속주택 8호 저당권 실행 등으로 취득한 주택 8호2 장기 어린이집 10호 일반주택 11호 조정대상지역 공고 전 매매계약 체결 주택 13호 양도소득세 중과 한시 배제 주택 12호2 1세대 1주택 비과세 적용 주택 |

| 현금영수증 의무발행대상 업종 확대(소득령 별표) |

| 현금영수증은 의무발행대상 업종이 확대. 기존의 의무발행대상 업종에서 13개의 업종이 추가되었으며, 1개 업종은 정정됨 (2025.1.1. 이후 재화 또는 용역을 공급하는 분부터 적용) ▶ 13개 업종 추가 및 1개 업종 정정 - 추가: ① 여행사업, ② 기타 여행보조 및 예약 서비스업, ③ 수영장운영업, ④ 스쿼시장 등 기타 스포츠시설 운영업, ⑤ 실외경기장 운영업, ⑥ 실내경기장 운영업, ⑦ 종합스포츠시설 운영업, ⑧ 볼링장운영업, ⑨ 스키장운영업, ⑩ 의복 액세서리 및 모조 장신구 소매업, ⑪ 컴퓨터 및 주변기기 수리업, ⑫ 앰뷸런스 서비스업, ⑬ 애완동물 장묘 및 보호서비스업 - 정정: 독서실운영업에 스터디카페 포함 |

4. 법인세법

| 목적신탁 등의 경우 신탁소득에 대한 납세의무자 일원화(법인법 §5②③) |

| 수익자가 다수인 수익증권발행 신탁 등의 경우 개별 수익자들이 각각 납세하기보다는 수탁자 1인이 납세하는 것이 편리하므로, 앞으로는 목적신탁과 수익증권발행 신탁 등의 경우 납세의무자를 ‘수탁자’로 일원화함. (2024.1.1. 이후 신탁계약을 체결하는 분부터 적용. 경과조치는 종전 수익자 과세 적용 신탁재산은 종전 규정 적용, 개정 이후 수탁자 과세 적용 시부터 개정규정 적용) |

| 자본준비금 감액 배당금액 익금불산입 범위 축소(법인법 §18) |

| 재평가적립금은 법인 자산의 재평가에 따른 평가차액으로 자본거래에 따른 잉여금인 자본준비금과 성격이 같다고 보기 어려운 점 등을 고려하여 재평가적립금의 감액 배당금액을 익금에 산입하도록 함 (2024.1.1. 이후 감액 배당하는 분부터 적용) |

| 수입배당금 익금불산입 규정 합리화(법인법 §18의2) |

| 이중과세 조정 취지에 맞도록 수입배당금 중 법인세가 과세되지 않은 금액으로 익금산입하는 항목으로 유상감자시 주식 취득가액 초과금액 및 자기주식이 있는 상황에서 자본잉여금의 자본전입으로 인해 발생하는 이익과 3% 재평가적립금(합병·분할차익 중 승계된 금액 포함)을 감액하여 받은 배당을 추가함 (2024.1.1. 이후 배당하는 분부터 적용됨) |

| 연결법인 해산 시 연결법인 변경신고 기한 합리화(법인법 §76의12) |

| 연결대상법인 변경 시 변경신고기한은 중간예납기간 종료일 또는 사업연도 종료일 중 빠른 날로부터 1개월 이내만 있었으나, 변경신고 사유가 발생한 날로부터 1개월 이내까지 추가신고하도록 개정됨 (2024.1.1. 이후 변경신고 사유가 발생한 분부터 적용) |

| 연결법인 간 결손금 이전에 따른 손익의 정산·배분 근거 마련(법인법 §76의19 ⑤ 신설) |

| 연결집단* 전체의 소득금액보다 결손금 규모가 커서 연결산출세액이 없는 경우로서 연결집단 내 결손법인으로부터 결손금을 이전받아 소득금액이 감소하여 세액을 부담하지 아니하게 된 흑자법인이 있는 경우, 연결모법인이 해당 흑자법인으로부터 일정 금액을 받아 이를 해당 결손법인에 지급하도록 함으로써 결손금을 이전한 개별 연결법인의 추후 세부담 증가에 따른 손실을 각 연결법인 간에 배분·정산할 수 있도록 함 (2024.1.1. 이후 개시하는 사업연도분부터 적용) * 연결집단: 경제적 실질에 따라 모회사와 자회사를 하나의 과세단위로 보아 소득과 결손금을 통산하여 과세하는 연결납세방식을 적용받는 법인집단 |

| 외국인 통합계좌에 대한 원천징수 특례 도입(법인법 §98의8 신설) |

| 외국법인 또는 국외 투자기구가 외국인 통합계좌*를 통하여 국내원천소득을 지급받는 경우 해당 국내원천소득을 지급하는 자는 외국인 통합계좌의 명의인에게 그 소득금액을 지급할 때 법인세를 원천징수 하도록 하되, 외국법인 또는 국외 투자기구가 조세조약상 비과세·면제 또는 제한세율을 적용받으려면 직접 납세지 관할 세무서장에게 경정을 청구하도록 함 (2024.1.1. 이후 소득을 지급하는 분부터 적용) * 외국인 통합계좌: 외국 금융투자업자가 다른 외국 투자자의 주식 매매거래를 일괄하여 주문·결제하기 위해 자기 명의로 개설한 계좌 |

| 연결모법인 합병 시 구분경리 예외적용 명확화(법인법 §113) |

| 연결모법인이 중소기업인 경우 및 연결모법인이 동일사업을 하는 법인을 합병하는 경우 포함하여 연결모법인 합병 시 구분경리 생략 가능 명확화됨 |

| 가상자산 거래내역 등의 제출기한 명확화(법인법 §120의4) |

| 분기별 거래명세서의 제출시기는 분기 종료일의 다음다음달 말일까지, 연간 거래집계표 제출시기는 연도 종료일의 다음다음달 말일까지로 개정됨. |

| 잉여금의 자본전환 시 과세범위 합리화(법인령 §12) |

| 잉여금을 자본전입하는 경우 익금산입시 ‘상환주식의 주식발행액면초과액’이 추가됨 (영 시행일 이후 자본에 전입하는 분부터 적용) |

| 근로자 출산·양육 지원금액 손금·필요경비 인정 근거 마련(법인령 §19,소득령 §55) |

| 근로자에게 지급하는 출산·양육 지원금이 손금·필요경비에 추가됨 (영 시행일이 속하는 과세연도에 지출하는 분부터 적용) |

| 공익목적 기부금 손금산입을 위한 공익법인 지정 특례(법인령 §39) |

| 공익목적 기부금 손금산입을 위한 공익법인 지정 특례가 변경됨. 공익법인 지정방식이 변경되어, 2018년 2월 13일 이전에 인·허가 받은 학술연구·장학·기술진흥·문화·예술·환경보호운동단체와 2018년 2월 13일 이전에 「법인세법 시행규칙」 별표 6의2에 따라 지정된 단체가 공익법인으로 계속 인정받기 위해서는 2023년 12월 31일까지 지정고시를 받아야 하는데, 그 신청기간이 당초 2023년 2월 3일에서 2023년 10월 10일까지 신청기간이 연장됨 |

| 신협공제 책임준비금 손금산입 대상에 포함(법인령 §57) |

| 책임준비금 손금산입 대상에 신용협동조합 공제사업이 추가되며, 계약자배당준비금이 손금산입 대상에 포함됨 (영 시행일이 속하는 사업연도분부터 적용) |

| 자본잉여금 감액배당 시 장부가액 계산방법 명확화(법인령 §72) |

| 자본잉여금 감액배당시 장부가액 계산방법이 명확화됨. 자본잉여금 감액배당시 장부가액은 종전 장부가액에서 감액배당 받은 금액을 차감하여 계산함 |

5.부가가치세법

| 사업자등록 직권 말소 사유에 대한 위임규정 신설(부가법 §8⑨) |

| 사업자등록의 직권 말소 사유에 해당하는 사실상 폐업하는 경우와 사실상 시작하지 않은 경우에 대하여 대통령령으로의 위임규정을 신설 |

| 재화 공급의 특례대상 명확화(부가법 §10조①) |

| 사업자가 자기의 과세사업과 관련하여 생산하거나 취득한 재화를 면세사업 외에 부가가치세가 과세되지 아니하는 재화 또는 용역을 공급하는 사업을 위하여 직접 사용하거나 소비하는 것도 재화의 공급으로 보도록 함 |

| 면세농산물 등 의제매입세액 공제 특례 기한 연장(부가법 §42①) |

| 과세표준 2억원 이하의 음식점을 경영하는 개인사업자가 부가가치세를 면제받아 공급받거나 수입한 농산물 등을 원재료로 하여 제조, 가공한 재화 등의 공급에 대하여 부가가치세가 과세되는 경우 그 농산물 등을 공급받거나 수입할 때 매입세액이 있는 것으로 간주하여 공제하도록 하는 의제매입세액 공제특례 기한을 2023년 12월 31일까지에서 2026년 12월 31일까지로 3년 연장함 |

| 신용카드 등의 사용에 따른 세액공제 특례 적용 기한 연장(부가법 §46) |

| 숙박업·음식점업 등 주로 소비자를 대상으로 하는 사업을 하는 자로서 연간 공급가액이 10억 원 이하인 개인사업자 및 간이과세자가 신용카드매출전표, 현금영수증 등을 발급하거나 전자화폐로 대금을 결제받은 경우 부가가치세 납부세액에서 1천만원 한도까지 1.3%로 우대하여 공제하는 특례의 기한을 2023년 12월 31일까지에서 2026년 12월 31일까지로 3년 연장함 |

| 전자적 용역 공급 간편사업자의 미등록 관련 제재 근거 마련(부가법 §60조①) |

| 전자적 용역을 공급하는 국외사업자가 사업의 개시일부터 20일 이내에 간편사업자 등록하지 않은 경우, 사업 개시일부터 등록한 날의 직전일까지 공급가액 합계액의 1퍼센트를 가산세로 부과함 (2024.1.1. 이후 재화나 용역을 공급하는 경우부터 적용) |

| 가공 세금계산서 발급·수취에 대한 가산세 징수 주체 변경(부가법 §60④) |

| 가공 세금계산서를 발급·수취한 사업자 아닌 자에 대한 가산세의 징수 주체를 사업자등록증을 발급한 세무서장에서 납세지 관할 세무서장으로 변경함 |

| 간이과세 규정의 재적용 근거 마련(부가법 §70④⑤ 신설) |

| 간이과세자 적용을 포기하고 일반과세자에 관한 규정의 적용을 받던 개인사업자는 간이과세의 포기 신고 후 3년이 되지 않더라도 직전 연도 공급대가의 합계액이 4천8백만원 이상 8천만원 미만에 해당하면, 간이과세자 재적용을 신청할 수 있도록 함 (2024.7.1. 이후 간이과세자에 관한 규정을 다시 적용받기 위하여 신고하는 경우부터 적용) |

6. 상속세 및 증여세법

| 증여세 부과 대상이 되는 재산 취득 사유 추가(상증법 §42의3①3호) |

| “재산 취득 후 재산가치증가에 따른 이익의 증여” 조항에 따라 증여세 부과대상이 되는 재산 취득 사유에 특수관계인으로부터 증여받은 자금으로 재산을 취득하는 경우를 추가함 |

| 공익법인의 공익목적사업 지출 의무 위반에 대한 제재 합리화(상증법 §48②7호 및 §78⑨, 현행 §48조⑪2호 삭제) |

| 내국법인의 의결권 있는 발행주식총수(또는 출자총액)의 5퍼센트를 초과하여 주식 또는 출자지분을 출연받은 공익법인으로써 출연재산총액의 1퍼센트 상당액 이상을 직접 공익목적사업에 사용하지 아니한 경우 종전에는 10%의 가산세와 증여세를 부과하였으나, 증여세 부과 없이 가산세만 200%를 부과하도록 개정 (2024.1.1. 이후 개시하는 사업연도분부터 적용) (단, 2023.12.31.이 속하는 사업연도에 지출의무를 위반하면 ‘미달지출액의 10% 가산세 + 주식 5% 초과분 증여세’ 또는 ‘미달지출액의 200% 가산세’ 중 선택 가능) |

| 혼인·출산 시 증여재산공제에 추가공제 도입(상증법 §53의2 신설) |

| 1) 현재 직계존속으로부터 증여받는 경우 증여재산공제 5천만원(10년 통산)과는 별개로 혼인일 전후 2년 이내 또는 자녀의 출생일(입양신고일 포함)부터 2년이내에 직계존속으로부터 증여받는 경우 총 1억원의 증여재산공제를 추가로 받을 수 있음. 다만, 혼인 증여재산 공제와 출산 증여재산 공제를 모두 적용받는 경우의 통합 공제 한도는 1억원임 2) 혼인 관련 증여재산을 공제받은 후에 약혼자의 사망으로 혼인할 수 없는 등 부득이한 사유가 발생하면 일정 기간 내에 증여받은 재산을 증여자에게 반환하면 처음부터 증여가 없던 것으로 보아 증여세를 부과하지 아니하도록 하고, 증여일부터 2년 이내에 혼인하지 아니하거나 혼인이 무효가 된 경우 일정 기간 내에 과세표준 수정신고 또는 기한 후 신고하면 가산세의 전부 또는 일부를 부과하지 않음 |

| 가업승계 목적의 증여 시 연부연납 기간 확대(상증법 §71②2호) |

| 가업상속 시 상속세 연부연납 기간과의 형평을 고려하여 가업승계를 목적으로 가업의 주식 또는 출자지분을 증여받고 「조세특례제한법」에 따라 증여세 과세특례를 적용받았으면 연부연납 기간을 현행 5년에서 15년으로 연장함 (2024.1.1. 이후 증여세 과세표준 신고기한 내 신청하는 분부터 적용) |

| 가업상속공제 사후관리요건 완화(상증령 §15) |

| 가업상속 지원을 통한 경제활력 제고를 위해 사후관리 요건 중 업종 유지 요건을 표준사업분류 상 (중분류 → 대분류) 업종변경을 허용함 (영 시행일 이후 업종을 변경하는 분부터 적용) |

7. 조세특례제한법

| 중소기업 특별세액감면 적용 업종명 명확화(조특법 §7) |

| 중소기업 특별세액감면 대상 업종을 표준산업분류 상 업종명과 일치하도록 규정함 |

| 알뜰주유소 전환 중소기업 세액감면 특례 적용기한 종료(조특법 §7③) |

| 알뜰주유소 전환에 따른 중소기업 세액감면 특례의 적용기한이 종료됨 |

| R&D 관련 출연금 등의 과세특례 적용기한 연장(조특법 §10의2) |

| R&D 관련 출연금 등의 과세특례 적용기한이 2026년 12월 31일까지 연장됨 |

| 기술 이전·대여소득 과세특례 적용기한 연장 (조특법 §12) |

| 기술 이전·대여소득에 대한 세액감면 적용기한이 2026년 12월 31일까지 연장됨 |

| 지역특구 세액감면 적용기한 연장(조특법 §12의2, §64, §99의9, §121의8, §121의9, §121의17, §121의20 ~ 22) |

| 지역특구 세액감면 제도에 대한 적용기한이 2025년 12월 31일까지 연장됨 |

| 기술혁신형 M&A에 대한 주식 등 취득기간 확대(조특법 §12의4, 조특령 §11의4) |

| 내국법인이 기술혁신형 중소기업의 주식 등 인수 시 취득한 주식 등의 매입가액 중 기술가치금액에 대해 10% 세액공제하는 과세 특례제도에서 취득기간을 (기존) 주식 등 최초취득일부터 해당 사업연도 종료일까지였으나, (개정) 최초취득일부터 해당사업연도의 다음 사업연도 종료일*까지로 함 (2024.1.1. 이후 지분을 취득하는 분부터 적용) * 최초 취득일이 속하는 사업연도내 처분율요건 충족시 해당 사업연도 종료일까지 |

| 벤처기업 투자 촉진을 위한 세액공제 등 조세특례 |

| 1) 민간재간접벤처투자조합* 활성화를 위한 세제 지원(조특법 §13조, §13의2②, §14① 및 §16①) 민간의 벤처기업 등에 대한 투자를 유도하기 위하여 내국법인이 민간재간접벤처투자조합을 통하여 벤처기업 등에 출자하는 경우 일정 금액을 세액공제하고, 개인이 민간재간접벤처투자조합에 출자하는 경우 출자금액의 10퍼센트를 소득공제하며, 개인이나 민간재간접벤처투자조합의 업무집행조합원이 민간재간접벤처투자조합을 통하여 취득하는 벤처기업 주식 등의 양도차익을 비과세하도록 함 * 민간재간접벤처투자조합: 벤처투자조합(중소기업창업투자회사 등이 벤처투자를 목적으로 결성한 조합)에 출자하는 것을 주된 목적으로 결성하는 조합 2) 영상콘텐츠 제작에 대한 세제지원 확대(조특법 §25의6①, §25의7) 영상콘텐츠 제작비용에 대한 세액공제 확대됨 (2024.1.1. 이후 발생하는 제작비용부터 적용) ▶ 공제율 상향 및 추가공제 신설 - (기본공제율) 대/중견/중소: 5/10/15% (종전) 대/중견/중소: 3/7/10% - (추가공제율*) 대/중견/중소: 10/10/15% (신설) * 국내 제작비 비중이 일정 비율 이상인 콘텐츠 등에 적용(시행령에서 규정) |

| 외국인기술자 소득세 감면 및 외국인근로자 단일세율 과세특례 적용기한 연장(조특법 §18조 및 §18의2) |

| 외국인기술자 소득세 감면 및 외국인근로자 단일세율 특례 적용기한을 2026.12.31까지 3년 연장 |

| 문화산업전문회사 출자에 대한 법인세 세액공제 특례 신설(조특법 §25의7 신설) |

| 중소·중견기업이 문화산업전문회사 출자를 통해 영상콘텐츠 제작에 투자한 금액에 대해 법인세 세액공제 신설. 공제대상은 문화산업전문회사 출자액 중 영상콘텐츠 제작에 사용된 비용으로, 대상 콘텐츠는 영화, TV프로그램, OTT콘텐츠 등이 해당됨. 단, 접대비, 광고·홍보비, 인건비 중 퇴직급여충당금 등은 제외됨. 공제율은 3%임 공제시기는 최초 상영·공개일과 문화산업전문회사 청산일 중 더 빠른 날이 속하는 사업연도로, 2024년 1월 1일부터 25년 12월31일까지 출자 (2024.1.1. 이후 출자하는 분부터 적용) |

| 에너지절약시설에 대한 가속상각 특례 적용기한 연장(조특법 §28의4) |

| 에너지절약시설에 대한 가속상각 특례의 적용기한이 ’24.12.31.까지 취득분에 적용되는 것으로 연장됨 |

| 고용지원을 위한 세액공제 등 조세특례의 적용기한 연장(조특법 §29의8③, §제30①, §30의3① 및 ①③) |

| 정규직 근로자 전환에 대한 세액공제 적용기한을 2024년 12월 31일까지로 1년 연장하고, 청년 또는 경력단절 여성 등이 중소기업에 취업하는 경우, 소득세 감면의 적용기한을 2026년 12월 31일까지로 3년 연장하며, 근로시간 단축을 통해 고용을 유지한 중소기업에 대한 세액공제와 해당 근로자에 대한 소득공제 적용기한을 2026년 12월 31일까지 3년 연장함 |

| 가업승계에 대한 증여세 과세특례 합리화(조특법 §30의6① 및 ④) |

| 가업승계 목적의 증여에 대하여 증여세를 부과하는 경우 종전에는 60억원까지는 10퍼센트의 낮은 세율을 적용하였으나 앞으로는 120억원까지 낮은 세율을 적용하도록 함 업종유지 관련 사후관리는 표준산업분류상 중분류에서 대분류로 변경 허용됨. 연부연납 기간은 종전 5년에서 15년으로 연장 ※ 가업승계 목적의 증여 시 그 증여자 또는 수증자가 가업의 경영과 관련한 조세포탈 또는 회계부정 행위로 처벌을 받은 경우. 과세특례의 적용을 배제하도록 함(저율과세 구간 확대: 2024.1.1. 이후 증여받는 분부터 적용, 연부연납기간 확대: 2024.1.1. 이후 증여세 과세표준 신고기한 내 신청하는 분부터 적용) |

| 사업전환 무역조정지원기업에 대한 과세특례 적용기한 종료(조특법 §33) |

| 무역조정지원기업의 과세특례 적용기한이 세제지원 실효성이 낮은 관계로 종료됨 |

| 재무구조개선계획에 대한 과세특례 적용기한 연장(조특법 §34, §39, §40, §44) |

| 재무구조개선계획의 이행에 대한 과세특례의 적용기한이 2026년 12월 31일까지 연장됨 |

| 지주회사의 설립 등에 대한 과세특례 적용기한 연장(조특법 §38의2) |

| 지주회사의 설립·전환을 위한 주식 현물출자에 대한 과세특례 중 과세이연 기한은 2026년 12월 31일까지로 연장되고, 분할납부 특례(4년 거치 3년 분할)가 3년 연장됨 (법률 제16835호) 지주회사 설립을 위해 현물출자 및 전환을 위한 주식취득시한을 2026.12.31.에서 2029.12.31.까지 연장 |

| 벤처기업 매각 후 재투자에 대한 과세특례 적용기한 연장(조특법 §46의8) |

| 벤처기업 매각 후 재투자에 대한 과세특례 적용기한이 2026년 12월 31일까지로 연장 |

| 금융기관의 자산·부채 인수에 대한 법인세 과세특례 적용기한 연장(조특법 §52) |

| 금융기관이 부실금융기관의 부채를 인수하고 예금보험공사로부터 보전받을 경우 과세특례의 적용기한이 2026년 12월 31일까지로 연장 |

| 공공기관의 혁신도시 등 이전 시 법인세 등 감면 적용기한 연장(조특법 §62) |

| 공공기관이 혁신도시 등으로 본사를 이전하는 경우에 대한 과세특례의 적용기한이 2026년 12월 31일까지로 연장 |

| 농공단지 입주기업 등에 대한 세액감면(조특법 §64) |

| 농공단지(영으로 정함)에 입주하는 농어촌소득원개발사업하는 내국인 및 중소기업특별지원지역(영으로 정함)에 입주하여 사업을 하는 중소기업에 감면대상 사업에서 발생한 소득세 또는 법인세를 2025년 12월 31일까지 감면함 |

| 영농조합법인 등의 농어업경영체 등록 요건 규정 및 과세특례 적용기한 연장(조특법 §66 ~ 68) |

| 농어업경영체법에 따라 농어업경영정보를 등록한 영농영어조합법인, 농업회사법인으로 등록 조건을 추가함. 또한 과세특례의 적용기한을 2026년 12월 31일까지로 연장 (법인세·배당소득세: 2024.1.1. 이후 개시하는 과세연도 분부터 적용 양도소득세: 2024.1.1. 이후 이후 현물출자하는 분부터 적용) |

| 경영이양보조금 지급대상 자경농지에 대한 양도소득세 감면 적용기한 연장(조특법 §69) |

| 은퇴 고령농업인의 소득안정 및 농업경쟁력 강화를 지원하기 위해, 경영이양보조금을 지급받는 자경농지에 대한 양도소득세 감면의 적용기한이 2026년 12월 31일까지로 연장됨 |

| 특례 적용시 취득가액··취득시기 명확화(조특법 §70의2) |

| 경영회생지원사업 대상농지를 농어촌공사로부터 환매 후 제3자에게 양도시 특례가 적용되는 경우, 농어촌공사에 양도하기 전 영농자녀 증여세 감면을 받은 농지 등은 수증자가 아닌 증여자의 농지 취득가액·취득시기 적용하는 명확한 규정이 추가됨 |

| 특례 적용대상·요건 확대(조특법 §70의2, 조특령 §67의2) |

| 해당 특례 적용 대상이 농어촌공사에 농지를 양도하고, 임차기간 내에 환매한 농업인인에 대한 조세특례가 해당 농업인의 상속인까지 확대됨. 또한, 대상농지에 대해 직접 경작한 농지에서 직접 경작한 농지 외에 축산에 사용한 농지까지 확대됨 (2024.1.1. 이후 한국농어촌공사에 양도하는 분부터 적용) |

| 공익사업용 토지 등에 대한 양도소득세 감면 적용기한 연장(조특법 §77) |

| 공익사업용 토지 등을 보유하고 있는 사업자가 해당 토지 등을 양도하는 경우, 양도소득세 감면이 2026년 12월 31일까지 연장됨 |

| 공익사업 대토보상에 대한 양도소득세 과세특례 적용기한 연장(조특법 §77의2) |

| 공익사업 대토보상에 대한 양도소득세 과세특례가 적용되는 경우, 해당 과세특례의 적용기한이 2026년 12월 31일까지 연장됨 |

| 공익사업에 따른 공장·물류시설 이전 과세특례 적용기한 연장(조특법 §85의7 및 85의9) |

| 공익사업으로 공장 또는 물류시설을 이전하는 경우에 대한 양도소득세 과세특례의 적용기한이 2026년 12월 31일까지 연장됨 |

| 자산형성을 위한 저축 등의 소득공제 한도 확대 등 세제 지원 |

| 1) 주택청약종합저축 등의 소득공제 한도 확대(조특법 §87②③) 주택청약종합저축에 가입자가 소득공제를 받을 수 있는 납입금액 한도를 240만원에서 300만원으로 상향하고, 청년우대형주택청약종합저축에서 발생하는 이자소득에 대한 비과세 적용기한을 2025년 12월 31일까지 2년 연장 2) 주택관련 차입금 상환에 관한 소득공제 한도액 상향 조정(조특법 §87⑤) 종전 500만원에서 800만원으로 상향함 3) 청년형장기집합투자증권저축에 대한 소득공제 적용기한 연장 등(조특법 §91의20①·②·④ 및 ⑤) 청년형장기집합투자증권저축에 납입에 대한 소득공제 적용기한을 2024년 12월 31일까지 1년 연장하고, 다른 청년형장기집합투자증권저축으로 전환가입하기 위하여 종전의 청년형장기집합투자증권저축을 해지한 경우, 감면세액의 추징 등 해지에 따른 불이익을 받지 아니하도록 함 4) 과세특례 대상 저축 등에 대한 가입요건 합리화(조특법 §91의24) 청년도약계좌 등 과세특례가 적용되는 저축 등에 가입할 당시 가입신청인의 소득요건인 직전 과세연도의 총급여액 등을 과세당국의 소득금액증명을 통해 확인할 수 없는 경우에는 전전 과세연도의 총급여액 등을 기준으로 가입요건 충족 여부를 판단하고, 가입신청인이 육아휴직수당을 받는 경우 가입대상에서 제외되는 비과세소득만 있는 자로 보지 아니하도록 하여 해당 저축 등에 가입할 수 있도록 함 |

| 공모리츠·부동산펀드 과세특례 적용기한 연장 등(조특법 §87의7, 조특령 §81의4) |

| 공모리츠·부동산펀드 배당소득 분리과세 특례 적용시 다른 공모리츠·부동산 펀드로 전환가입후 보유기간 합계가 3년 초과 시 추징 제외가 단서에 추가되었고, 해당 적용기한이 2026년 12월 31일까지 연장됨 (영 시행일 이후 전환가입하는 분부터 적용) |

| 조합 등 출자금에 대한 배당소득 비과세 한도 상향(조특법 §88의5) |

| 조합(농협·수협·산림조합·신협·새마을금고 등) 출자금에 대한 배당소득 비과세 한도출자금을 1,000만원 이하에서 2,000만원 이하로 상향함 (2024.1.1. 이후 개시하는 회계연도에서 발생한 잉여금의 배당으로 지급받는 분부터 적용) |

| 장병내일준비적금 비과세 특례 납입한도 상향(조특법 §91조의19) |

| 장병의 목돈마련 지원강화를 위하여 장병내일준비적금 가입기한을 2026.12.31.로 3년 연장하고, 이자소득에 대한 비과세를 기존 월 40만원 한도에서 2024.12.31. 이전에 납입하는 금액: 월 40만원, 2025.1.1. 이후에 납입하는 금액: 월 55만원으로 함 |

| 청년희망적금 만기지급금을 청년도약계좌로 일시납입 허용(조특법 §91의22) |

| 청년도약계좌 연납 납입한도(840만원)의 예외 적용으로 청년의 지속적인 자산형성을 지원하기 위하여 ① 청년희망적금 만기해지자가 해지일이 속하는 달의 다음달까지 가입 신청하고, ② 가입 후 30일 내 청년희망적금 만기지급금의 60% 이상 납입한 경우 최초 2년간 1,680만원 이내 범위에서 일시납입을 허용함 (2024.1.1. 이후 청년도약계좌에 납입하는 분부터 적용) |

| 월세액 세액공제 소득기준 및 한도 상향(조특법 §95의2, §122조의3) |

| 서민의 주거비 부담 완화를 위하여 현행 소득기준 총급여 7천만원(종합소득금액 6천만원)에서 총급여 8천만원(종합소득금액 7천만원)으로 상향하고, 이에 따라 한도도 연 월세액 750만원에서 1,000만원으로 상향함 (2024.1.1. 이후 지급하는 월세 분부터 적용) |

| 상가건물 임대사업자에 대한 세액공제 적용기한 연장(조특법 §96의3) |

| 소상공인 및 자영업자를 지원하기 위하여 상가건물에 대한 임대료를 인하한 임대사업자에 대하여 임대료 인하액의 70퍼센트 세액공제의 적용기한을 2024년 12월 31일까지로 1년 연장함 |

| 기회발전특구에 대한 과세특례 제도 도입 |

| 1) 농어촌주택 양도소득세 특례 확대(조특법 §99의4) 기회발전특구를 농어촌주택 특례 소재지에 포함하여 특구 내 주택 외 일반주택을 양도 시 양도소득세 1세대 1주택 비과세 특례 적용함 (2024.1.1. 이후 양도하는 분부터 적용) 2) 기회발전특구 창업기업 등 세액감면 신설(조특법 §121의33) 기회발전특구에 창업 또는 사업장을 신설하는 기업에 대하여 소득·법인세 감면(5년간 100%, 이후 2년간 50%)함. (대상) 기회발전특구 내 창업(사업장 신설 포함)기업 (감면율) 소득발생 과세연도부터 5년간 100%+이후 2년간 50% 소득·법인세 감면 (감면한도) 투자누계액 50% + 상시근로자수 × 1,500만원 (청년·서비스업 2,000만원) (최저한세) 50% 감면기간만 적용 (적용기한) 2026.12.31. (2024.1.1. 이후 기회발전특구에 창업 또는 사업장을 신설하는 기업부터 적용) 3) 기회발전특구 부동산 대체 취득 시 과세특례 신설(조특법 §121의34) 수도권 기업이 수도권 내 부동산 양도 후 특구로 이전하는 경우 수도권 내 부동산 양도에 따른 양도차익을 특구 내 부동산을 처분할 때까지 과세이연함. (요건) ① & ② & ③ ① 3년 이상(중소기업 2년) 사업 영위 ② 수도권 내 사업용 부동산을 2026.12.31.일까지 양도 ③ 기회발전특구 내 사업용 부동산 대체취득* (2024.1.1. 이후 수도권 내 사업용 부동산을 양도하는 분부터 적용) * ⓐ 기회발전특구 내 사업용 부동산을 취득하여 사업 개시한 날부터 2년 내 수도권 내 사업용 부동산 양도하거나 ⓑ 수도권 내 사업용 부동산을 양도한 날부터 3년 내 기회발전특구 내 사업용 부동산을 취득하여 사업 개시 4) 기회발전특구펀드에 대한 과세특례 신설(조특법 §121조의35) 기회발전특구펀드에 10년 이상 투자 시 발생하는 이자·배당소득에 대해 9% 분리과세 적용 (적용요건) 기회발전특구의 기반시설·입주기업 등에 일정 비율 이상 투자하는 펀드*에 10년 이상 투자** (적용한도) 투자금액 3억원 (적용기한) ’25.12.31. 까지 가입분 (2024.1.1. 이후 지급받는 소득 분부터 적용) * 집합투자기구의 종류, 투자대상 범위 및 의무 투자비율 및 투자금액의 계산방법 등은 대통령령에 규정 ** 전용계좌를 통해 기회발전특구펀드에 투자 |

| 재기중소기업인 특례 대상 확대 및 적용기한 연장(조특법 §99의6·99의8, 조특령 §99의6) |

| 신청기한이 2023년 12월 31일에서 2026년 12월 31일까지로 연장됨. 재기중소기업인 특례 대상에 소상공인 재도전특별자금 융자를 받은자도 해당 특례의 대상에 추가됨 |

| 영세사업자 체납액 징수특례 적용기한 연장(조특법 §99의10) |

| 적용대상자의 요건이 2023.12.31.이전에 폐업하고 2026.12.31.까지 재기하는 경우로 연장됨. 또한 신청기한이 2026.12.31에서 2027.12.31까지 연장됨 |

| 감염병 예방조치에 따른 소상공인 손실보상금 익금불산입 특례 신설(조특법§99의13) |

| 내국인이 「소상공인 보호 및 지원에 관한 법률」에 따라 감염병 예방을 위한 집합제한 및 금지 조치로 인해 지급받은 손실보상금에 대해 익금불산입 함 (2024.1.1. 이후 받는 손실보상금 분부터 적용) |

| 자녀장려금 지급대상 확대 등 근로장려 및 자녀장려를 위한 세제지원 |

| 1) 근로장려금 및 자녀장려금의 기한 후 신청 시 지급금액 인상(조특법 §100조의7②) 근로장려금 또는 자녀장려금을 종합소득과세표준 확정신고기간이 지난 후 6개월 이내에 신청한 경우 근로장려금 또는 자녀장려금 산정금액의 90퍼센트만 지급하던 것을 95퍼센트로 상향하여 지급하도록 함 2) 자녀장려금 신청자격 요건 완화 및 지급액 인상(조특법 §100조의28①2호 및 §100의29①) 자녀장려금의 신청자격 요건 중 연간 총소득 합계액 기준을 ‘4천만원 미만’에 서 ‘7천만원 미만’으로 상향하여 신청대상자의 범위를 확대하고, 자녀장려금의 최대지급액을 자녀 1명당 ‘80만원’에서 ‘100만원’으로 인상함 |

| 동업기업 과세특례* 적용범위 합리화(조특법 §100조의15, §100의16 및 §100의18) |

| 종전에는 동업기업 과세특례를 적용받는 동업기업의 동업자에 대해서는 동업기업 과세특례를 적용하지 아니하였으나, 그 동업자가 일정 요건을 갖춘 기관전용 사모집합투자기구인 경우에는 자기에게 출자한 동업자와의 관계에서 동업기업의 자격으로 동업기업 과세특례를 적용받을 수 있도록 함 * 동업기업 과세특례: 2명 이상이 출자하여 공동사업을 경영하는 동업기업을 납세의무가 없는 도관으로 취급하여, 동업기업에 대해서는 과세하지 아니하고 동업기업의 소득을 배분받은 동업자에 대해서 과세하는 제도를 말함 |

| 상용근로소득 간이지급명세서 제출 세액공제 적용기간 유예(조특법 § 104의5) |

| 상용근로소득 간이지급명세서 월별 제출 시행시기 유예에 따른 관련 규정 정비에 따라 세액공제 적용 기간도 ‘기존 2024.1.1. ~ 2025.12.31.’에서 ‘2026.1.1. ~2027.12.31.’로 개정 |

| 금융기관의 신용회복목적회사 출연 시 손금산입 허용(조특법 §104의11·§104의12) |

| 종전에는 한국자산관리공사만 가능했으나, 개정으로 신용회복목적회사(국민행복기금)에 출연하는 금융기관이 포함됨 신용회복목적회사의 손실보전 준비금 계상 및 손금산입에 대한 적용기한을 2023년12월 31일에서 2026년 12월 31일로 연장함 (2024.1.1. 이후 신고하는 분부터 적용) |

| 해외자원개발투자에 대한 과세특례 등 |

| 1) 해외자원개발투자에 대한 과세특례 도입(조특법 §104의15) 자원안보를 강화하고 해외자원개발을 유도하기 위하여 2026년 12월 31일까지 해외자원개발을 위한 투자나 출자를 하는 경우 투자 또는 출자 금액의 3퍼센트를 법인세 또는 소득세에서 공제하도록 함. 2) 해외진출기업의 국내복귀(리쇼어링) 세제지원 업종요건 상향 입법(조특법§104조의24 및 §118의2) 해외진출기업의 국내복귀를 촉진하기 위하여 해외진출기업이 국외사업장을 국내로 이전하거나 수도권 밖으로 부분 복귀하는 경우의 소득세 또는 법인세 감면기간을 7년에서 10년으로 확대함 |

| 용역제공자에 관한 과세자료 제출에 대한 세액공제 적용기한 연장(조특법 §104의32) |

| 용역제공자에 대한 과세자료를 국세정보통신망을 통해 제출하는 사업자에 대해 세액공제 적용기한 2026년 12월 31일까지 연장 |

| 해외건설자회사에 대한 대여금의 손금산입 특례 신설(조특법 §104의33) |

| 해외건설사업자인 내국법인이 2022년 12월 31일 이전에 해외건설자회사의 공사 또는 운영 자금 용도로 지급한 대여금의 대손(貸損)에 충당하기 위하여 대손충당금을 손비로 계상한 경우 대손충당금 중 일정금액을 손금에 산입하도록 함 |

| 국가 등에 공급하는 도시철도 건설용역 및 사회기반시설 등에 대한 부가가치세 영세율 적용기한 연장(조특법 §105①3, 3의2) |

| 국가 등에 공급하는 도시철도 건설용역에 대해 부가가치세 영세율 적용기한이 2026년 12월 31일까지 연장됨 |

| 간이과세자인 택시운송사업자의 택시 운송사업용 자동차에 대한 부가가치세 환급 특례 신설(조특법 §105의3 신설, 조특법 §106조①) |

| 운송사업용으로 자동차를 공급하는 경우에 대한 부가가치세 면제 특례를 2024년 12월 31일까지만 시행하도록 하고, 2025년 1월 1일부터는 부가가치세를 부과하되, 2027년 12월 31일까지 구입하는 간이과세 택시운송사업용 자동차에 대한 부가가치세액은 환급받을 수 있도록 함 |

| 학교·공장 등의 급식용역 부가가치세 면제 적용기한 연장(조특법 §106①2) |

| 학교·공장·광산·건설현장 등에서 공급하는 급식용역에 대해 부가가치세 면제 적용기한이 2026년 12월 31일까지 연장됨 |

| 농어업 경영 및 농어업 작업의 대행 용역에 대한 특례 적용기한 연장(조특법§106①3) |

| 농어업경영 및 농어업 작업의 대행용역에 대한 부가가치세가 면제 적용기한이 2026년 12월 31일까지 연장됨 |

| 영구임대주택 난방용역 부가가치세 면제 적용기한 연장(조특법 §106①4의5) |

| 영구임대주택에 공급하는 난방용역에 대해 부가가치세가 면제 적용기한이 2026년 12월 31일까지 연장됨 |

| 천연가스 버스에 대한 부가가치세 면제 특례 적용기한 종료(조특법 §106①9) |

| 시내버스 및 마을버스 운송사업용 천연가스(CNG) 버스에 대한 부가가치세 면제특례가 2023년 12월 31일 종료됨. 따라서 2024년 1월 1일 이후 공급분부터 과세됨 |

| 전기·수소전기 버스에 대한 부가가치세 면제 특례 대상 확대(조특법 §106①9의2) |

| 시내버스 및 마을버스 운송사업용 전기·수소전기 버스에 대한 부가가치세 면제특례 대상에 농어촌버스 운송사업용 전기·수소전기 버스를 추가함 (2024.1.1. 이후 공급분부터 적용) |

| 농·임·어업용 석유류 면세 적용기한 연장(조특법 §106의2①1) |

| 농업, 임업, 어업 등에 사용되는 석유류에 대한 간접세(부가가치세, 개별소비세, 교통·에너지·환경세, 교육세 등) 면제 적용기한이 2026년 12월 31일까지로 연장됨 |

| 매입자납부특례 적용대상 확대 등(조특법 §106의4⑬·§106의9⑬ 신설, §106의9 ① 개정, 조특령 §106의9⑮·§106의13⑭ 신설) |

| 국세청장은 부가가치세 보전을 위해 필요시, 사업자 또는 수입자에게 세금계산서 작성 및 제출 관련명령이 가능하도록 근거를 마련함 금 관련 제품을 비롯하여 구리 및 구리 합금(구리 함유량 40% 이상)의 웨이스트 및 스크랩, 비철금속류(알루미늄, 납, 아연, 주석, 니켈 등), 철의 웨이스트 및 스크랩 등에 대한 매입자납부특례 적용대상이 확대됨 (2024년 7월 1일 이후 공급하거나 공급받는 분 또는 수입신고하는 분부터 적용) |

| 일반택시 운송사업자 부가가치세 납부세액 경감 적용기한 연장(조특법 §106의7) |

| 일반택시 운송사업자에 대한 부가가치세 납부세액 99%로 경감 적용기한이 2026년 12월 31일까지로 연장됨 |

| 재활용폐자원 의제매입세액공제 특례 적용기한 연장(조특법 §108) |

| 재활용폐자원을 취득하여 제조, 가공, 공급하는 경우에 해당하는 세액공제 적용기한이 2025년 12월 31일까지로 연장됨 |

| 경차 유류세 환급 적용기한 연장(조특법 §111의2) |

| 경차 유류세 환급 적용기한이 2026년 12월 31일까지로 연장됨 |

| 택시연료 개별소비세 등 감면 적용기한 연장(조특법 §111의3) |

| 택시연료 LPG 부탄에 대한 개별소비세 등 감면 적용기한이 2026년 12월 31일까지로 연장됨 |

| 인지세 면제 적용기한 연장(조특법 §116②3) |

| 인지세 면제 대상자에게 인지세를 면제할 수 있는 기간이 2026년 12월 31일까지로 연장됨 |

| 증권거래세 면제 적용기한 연장(조특법 §117②2) |

| 1) 우정사업본부·연기금 차익거래에 대한 증권거래세 면제 적용기한 2026년 12월 31일로 연장(조특법 §117①5) 2) 금융지주회사 설립을 위한 주식 교환·이전에 대한 증권거래세 면제 적용기한 2026년 12월 31일로 연장(조특법 §117①16) 3) 기업재무안정 PEF의 재무구조개선기업 투자에 대한 증권거래세 면제 적용기한 2026년 12월 31일로 연장(조특법 §117①23) |

| 신재생에너지 생산·이용 기자재 관세감면 적용기한 연장(조특법 §118①) |

| 중소·중견기업이 신재생에너지 생산·이용 기자재를 수입할 경우 관세감면 적용기한이 2026년 12월 31일까지로 연장됨 |

| 제주첨단과학기술단지 입주기업에 대한 법인세 등의 감면 2025.12.31.까지 연장(조특법 §121의8) |

| 제주투자진흥지구 입주기업에 대한 법인세 등의 감면 2025.12.31.까지 연장(조특법 §121의9) |

| 제주첨단과학기술단지 등 입주기업 수입물품에 대한 관세면제 적용기한 종료(조특법 §121의10, §121의11) |

| 제주첨단과학기술단지 등 입주기업이 수입하는 연구개발용 물품 및 제주투자진흥지구 입주기업이 수입하는 자본재에 대한 관세면제 혜택 적용기한이 종료됨 |

| 평화경제특구 창업기업 등 세액감면 신설(조특법 §121의17 및 §121의19) |

| 국가균형발전을 위해 지역특구 세액감면 적용 특구에 평화경제특구를 추가함 (2024.1.1. 이후 평화경제특구에 창업 또는 사업장을 신설하는 기업부터 적용) |

| 지역개발사업구역 창업기업 등의 세액감면 추징사유 합리화(조특법 §121의19) |

| 지역개발사업구역 창업기업 등이 일정 기간 동안 소득·법인세를 감면받는 경우, 추징사유중 「지역개발지원법」에 따른 지정해제에 대한 예외 사유로 공사·개발사업 완료에 따른 지정해제시는 추징 제외함 (2024.1.1. 이후 결정·경정하는 분부터 적용) |

| 농·수협 전산용역 및 수협 명칭사용용역에 대한 부가가치세 면제 적용기한 연장 (조특법 §121의23⑩, §121의25⑦,⑧) |

| 농협중앙회와 수협중앙회가 자회사 및 조합·중앙회 등에 공급하는 전산용역 및 명칭사용용역에 대한 부가가치세 면제 적용기한이 2026년 12월 31일까지로 연장됨 |

| 사업재편계획에 대한 과세특례 적용기한 연장(조특법 §121의26 ~ 31) 5.부가가치세법 |

| “기업활력 제고를 위한 특별법”에 따라 승인받은 사업재편계획 이행에 대한 과세특례의 적용기한이 2026년 12월 31일까지로 연장됨 |

| 성실사업자 등에 대한 의료비 등 세액공제 적용기한 연장(조특법 §122의3) |

| 성실사업자 및 성실신고 확인서를 제출한 자에게 의료비, 교육비, 월세에 대한 세액공제 적용기한이 연장됨 또한, 월세에 대해 적용대상 근로소득(종합소득금액)이 7,000(6,000)만원에서 8,000(7,000)만원 이하로 천만원 상향되었고, 해당 월세액이 750만원 한도에서 1,000만원 한도로 공제한도액이 상향됨 적용기한은 2026년 12월 31일까지로 연장됨 |

| 금·스크랩 등 사업자 세액공제 적용기한 종료(조특법 §122의4) |

| 금거래계좌나 스크랩등 거래계좌를 사용하는 금사업자 및 스크랩등사업자의 수입금액 증가에 대한 세액공제 적용기한이 종료됨 이에 따라 해당 사업자들은 해당 세액공제 혜택을 받을 수 없게 됨 |

| 전통시장 이용 활성화 등 소비촉진을 위한 세제 지원 |

| 1) 신용카드 등 사용금액에 대한 소득공제 확대(조특법 §126의2②) 신용카드 등 사용금액 중 2023년 4월 1일부터 2023년 12월 31일까지 전통시장에서 사용한 금액에 대한 소득공제율을 40퍼센트에서 50퍼센트로 상향하고, 같은 기간 동안 도서구입비, 영화관람료 등 문화비로 사용한 금액에 대한 소득공제율을 30퍼센트에서 40퍼센트로 상향함 2) 2023년 대비 2024년 소비 증가분에 대한 한시적 소득공제 특례 신설 (조특법 §126의2②) 2023년 대비 2024년에 5% 이상 증가한 신용카드사용금액에 대하여 10%의 공제율이 적용되는 한시적인 소득공제를 도입함(한도 100만원) 3) 기업업무추진비의 전통시장 지출분에 대한 손금산입 특례 신설(조특법 §136⑥) 전통시장 안에서 지출한 기업업무추진비에 대해서는 「소득·법인세법」에 따른 기업업무추진비의 손금산입 한도액 외에 그 한도액의 10퍼센트에 상당하는 금액까지 추가로 손금에 산입할 수 있도록 함 단, 신용카드나 현금영수증을 수취하여야 하고, 소비성서비스업체(주점 및 유흥주점 등)에 지출한 것은 제외함 |

| 현금영수증사업자 및 현금영수증 가맹점사업자에 대한 부가가치세 과세특례 적용기한 폐지(조특법 §126의3) |

| 현금영수증사업자를 지원하고자 특례적용기한(2025.12.31.까지)을 폐지함으로써 계속 지원함 |

| 금 현물시장에서 거래되는 금지금 관세면제 적용기한 연장(조특법 §126의7⑨) |

| 금 현물시장에서 거래되는 금지금에 대한 관세면제의 적용기한이 종전 2023. 12.31.일에서 → 2026.12.31.로 3년 연장됨 |

| 양도소득세 감면 종합한도 합리화(조특법 §133조) |

| 조세회피를 방지하기 위하여 단서를 신설하여 ① 분필한 토지(해당 토지의 일부를 양도한 날부터 소급하여 1년 내 토지를 분할한 경우) 또는 토지 지분의 일부를 양도, ② 토지(또는 지분) 일부 양도일부터 2년 내 나머지 토지(또는 지분)를 동일인 또는 그 배우자에게 양도한 경우(①, ② 모두 해당한 경우) 1개 과세기간 내 양도한 것으로 봄 (2024.1.1. 이후 양도하는 분부터 적용) |

| 기술혁신형 M&A에 대한 세액공제 적용 시 기술가치금액 상향(조특령 §11의3③·§11의4④) |

| 기술혁신형 중소기업의 합병 또는 주식 인수 시 과세특례가 적용되는 경우, 세액공제 범위 확대. 합병 또는 인수하는 기업이 기술혁신형 중소기업인 경우, 해당 기업의 기술가치금액의 10%를 합병 또는 인수법인의 법인세에서 공제 가능 (2024.1.1. 이후 합병 또는 인수하는 분부터 적용) |

| 농업회사법인 법인세 감면 대상소득 합리화(조특령 §65) |

| 농업회사법인의 법인세 감면 대상소득 범위에서 수입 농산물의 유통 및 판매 소득은 제외됨 (2024.1.1. 이후 수입 농산물을 유통·판매하는 분부터 적용) |

| 바이오의약품 국가전략기술 추가 조특령 별표7의2, 칙 별표6의2) |

| 바이오의약품 분야에서 국가전략기술이 8개 기술과 사업화시설 4개가 추가됨 (2023.7.1. 이후 R&D 비용을 지출하는 분 또는 사업화시설에 투자하는 분부터 적용) |

| 신성장·원천기술 대상 확대(조특령 별표7) |

| 신성장·원천기술 대상 13개 분야에서 262개 기술에서 에너지효율 향상 핵심기술, 핵심광물 정·제련 등 공급망 관련 필수 기술 등이 추가됨 (2024.1.1. 이후 지출하는 분부터 적용) |

■ 참고: 주세특례제한법상 일몰기한 종료 및 연장의 내용

가. 종 료

∙ 알뜰주유소 전환 중소기업 세액감면 특례(§7),

∙ 사업전환 무역조정지원기업에 대한 과세특례 적용기한 종료(§33),

∙ 천연가스 버스에 대한 부가가치세 면제 특례 적용기한 종료(§106①9),

∙ 제주첨단과학기술단지 등 입주기업 수입물품에 대한 관세면제 적용기한 종료(§121의10, §121의11),

∙ 금·스크랩 등 사업자 세액공제 적용기한 종료(§122의4)

나. 연 장 (2024.12.31.)

∙ 에너지절약시설에 대한 가속상각 특례 적용기한 연장(§28의4),

∙ 정규직 근로자 전환기업 세액공제 적용기한 연장(§29의8),

∙ 청년형 장기펀드 소득공제 적용기한 연장(§91의20, 영§93의6),

∙ 착한 임대인 세액공제 적용기한 연장(§96의3)

다. 연 장 (2025.12.31.)

∙ 지역특구 세액감면 적용기한 연장(§12의2, §64, §99의9, §121의8, §121의 9, §121의17, §121의20~22),

∙ 청년우대형 주택청약종합저축 비과세 적용기한 연장(§87),

∙ 재활용폐자원 의제매입세액공제 특례 적용기한 연장(§108)

라. 연 장 (2026.12.31.)

∙ R&D 관련 출연금 등의 과세특례 적용기한 연장(§10의2),

∙ 기술 이전·대여소득 과세특례 적용기한 연장 (§12),

∙ 외국인기술자 소득세 감면 적용기한 연장(§18),

∙ 외국인근로자 단일세율 특례 적용기한 연장(§18의2),

∙ 중소기업 취업자에 대한 소득세 감면 적용기한 연장(§30, 영§27),

∙ 고용유지 중소·중견기업 세액공제 적용기한 연장(§30의3),

∙ 재무구조개선계획에 대한 과세특례 적용기한 연장(§34, §39, §40, §44),

∙ 지주회사의 설립 등에 대한 과세특례 적용기한 연장(§38의2),

∙ 벤처기업 매각 후 재투자에 대한 과세특례 적용기한 연장(§46의8),

∙ 금융기관의 자산·부채 인수에 대한 법인세 과세특례 적용기한 연장(§52),

∙ 공공기관의 혁신도시 등 이전 시 법인세 등 감면 적용기한 연장(§62),

∙ 영농조합법인 등의 농어업경영체 등록 요건 규정 및 과세특례 적용기한 연장(§66~68),

∙ 경영이양보조금 지급대상 자경농지에 대한 양도소득세 감면 적용기한 연장

∙ 공익사업용 토지 등에 대한 양도소득세 감면 적용기한 연장(§77),

∙ 공익사업 대토보상에 대한 양도소득세 과세특례 적용기한 연장(§77의2),

∙ 공익사업에 따른 공장·물류시설 이전 과세특례 적용기한 연장(§85의7·85의9),

∙ 공모리츠·부동산펀드 과세특례 적용기한 연장(§87의7, 영§81의4),

∙ 장병내일준비적금 비과세 적용기한 연장(§91의19),

∙ 재기중소기업인 특례 대상 확대 및 적용기한 연장(§99의6·99의8, 영§99의6),

∙ 영세사업자 체납액 징수특례 폐업(’23.12.31. 이전 폐업) 및 재기 기준일(2026.12.31.까지 재기) 연장(§99의10),

∙ 신용회복목적회사에 대한 과세특례 적용기한 연장(§104의12),

∙ 용역제공자에 관한 과세자료 제출에 대한 세액공제 적용기한 연장(§104의32),

∙ 국가 등에 공급하는 도시철도 건설용역 및 사회기반시설 등에 대한 부가가치세 영세율 적용기한 연장(§105①3, 3의2),

∙ 학교·공장 등의 급식용역 부가가치세 면제 적용기한 연장(§106①2),

∙ 농어업 경영 및 농어업 작업의 대행 용역에 대한 특례 적용기한 연장(§106①3),

∙ 영구임대주택 난방용역 부가가치세 면제 적용기한 연장(§106①4의5),

∙ 농·임·어업용 석유류 면세 적용기한 연장(§106의2①1),

∙ 일반택시 운송사업자 부가가치세 납부세액 경감 적용기한 연장(§106의7),

∙ 경차 유류세 환급 적용기한 연장(§111의2),

∙ 택시연료 개별소비세 등 감면 적용기한 연장(§111의3),

∙ 인지세 면제 적용기한 연장(§116②),

∙ 우정사업본부·연기금 차익거래에 대한 증권거래세 면제 적용기한 연장(§117),

∙ 금융지주회사 설립을 위한 주식 교환·이전에 대한 증권거래세 면제 적용기한 연장(§117),

∙ 기업재무안정 PEF의 재무구조개선기업 투자에 대한 증권거래세 면제 적용기한 연장(§117),

∙ 신재생에너지 생산·이용 기자재 관세감면 적용기한 연장(§118①),

∙ 농·수협 전산용역 및 수협 명칭사용용역에 대한 부가가치세 면제 적용기한 연장(§121의23⑩, §121의25⑦,⑧),

∙ 사업재편계획에 대한 과세특례 적용기한 연장(§121의26 ~ 31, §117),

∙ 기회발전특구 창업기업 등 세액감면 신설(§121의33),

∙ 성실사업자 등에 대한 의료비 등 세액공제 적용기한 연장(§122의3),

∙ 금 현물시장에서 거래되는 금지금 관세면제 적용기한 연장(§126의7⑨)

마. 기타 적용기한

∙ 상용근로소득 간이지급명세서 제출 세액공제 적용기간 유예 2026.1.1.~ 2027.12.31.(§104의5)

∙ 현금영수증사업자에 대한 부가가치세 과세특례 적용기한 폐지(§126의3)

8. 국제조세조정에 관한 법률

| 국제거래 자료 제출제도의 개선(국조법 §16②) |

| 국제거래에 대한 세원관리 강화를 위해 국제거래명세서 등을 개별기업보고서의 부표형태로 제출하는 대규모법인도 사업연도 종료 후 6개월 이내에 국제거래명세서, 요약손익계산서 및 정상가격 산출방법 신고서를 제출하여야 함(단서 규정 삭제) |

| 상호주의에 따른 금융거래에 관한 자동정보교환 범위 조정(국조법 §36⑥) |

| 우리나라의 권한 있는 당국과 체약당사국 간 상호주의에 따른 금융거래의 자동정보교환*에 대한 경제협력개발기구의 권고사항을 반영하여 금융거래 정보와 금융거래 정보 제공기관의 범위를 조정함 *자동정보교환(Automatic exchange of information): 「조세행정공조협약」(Convention on Mutual Administrative Assistance in Tax Matters)에 따라 체약당사국과의 상호주의에 따른 정기적인 금융거래에 관한 정보교환 |

| 조세조약 정기 이행협의체 설치 근거 마련(국조법 §51의2 신설) |

| 조세조약 이행 관리 및 국제조세 협력 강화를 위해 △조세조약 적용 및 해석에 관한 협의 필요사항, △ 양국 세법상 중요 변경사항 통보, △기타 조세조약 이행 및 국제조세 분야 협력 관련 사항의 협의를 위해 체약 상대국과 공동으로 협의기구 구성 운영 가능 근거 마련 |

| 해외금융계좌 신고의무의 면제대상 확대(국조법 §54, 1호 및 2호) |

| 국제기관의 종사자*와 국제법에 따라 규율되는 국제적 합의에 의하여 설립된 기관의 경우에는 해외금융계좌 신고의무 면제대상임을 명확히 함 * 국제연합과 그 소속기구 기관 종사자 중 대한민국국민이 아니며 근로·퇴직소득 비과세를 적용받는 사람에 한함 |

| 해외신탁 자료 제출의무 부여(국조법 §58③ 및 §91④ 신설) |

| 거주자 또는 내국법인이 해외신탁을 설정하거나 이전한 경우에는 각 과세연도의 해외신탁명세를 과세연도 종료일이 속하는 달의 말일부터 6개월 이내에 제출하도록 하고, 그 기한까지 해외신탁명세를 제출하지 아니하는 등의 의무 위반행위가 있는 경우에는 해외신탁재산 가액의 10퍼센트 이하(1억원 한도)의 과태료를 부과하도록 함 (2025.1.1. 이후 개시하는 과세연도에 자료 제출의무가 발생하는 분부터 적용 (2026.1.1. 이후 자료 제출). 다만, ’24.12.31. 이전에 해외신탁을 설정하여 2025.1.1. 이후 개시하는 과세연도 중에 유지되고 있는 경우에도 자료 제출) |

| 글로벌최저한세 적용대상 명확화(법률 제19191호 국조법 §61①1가·2나, 11) |

| 1) 글로벌최저한세제도를 도입하는 일부 국가에서 정부를 기업으로 취급하는 경우가 있어 ‘국가 및 지방자치단체’는 글로벌최저한세의 적용대상인 ‘기업’의 범위에서 제외됨을 명확히 함 2) 최종모기업이 소재하는 국가 외의 국가에 ‘무국적 고정사업장*만을 가지고 있는 그룹’은 글로벌최저한세의 적용대상인 다국적기업그룹의 범위에서 제외됨을 명확히 함 * 무국적 고정사업장: 고정사업장이 소재하는 국가가 그 사업장에 귀속되는 소득에 대하여 과세하지 아니하는 사업장 3) 글로벌최저한세 적용대상의 기준이 되는 ‘다국적기업그룹 최종모기업의 연결재무제표상 매출액(7억5천만유로 이상)’을 계산할 때 대통령령으로 정하는 정부기업이 보유한 기업의 소유지분은 지배지분에서 제외함으로써 해당 정부기업과 그 연결된 기업이 다국적기업그룹의 구성기업이 되지 아니하도록 함 |

| 고정사업장 정의의 명확화(법률 제19191호 국조법 §61①3) |

| 글로벌최저한세의 적용대상인 구성기업이 되는 ‘고정사업장’의 개념을 국제적으로 합의한 글로벌최저한세 규칙(Global anti-Base Erosion Rules)과 일치시키기 위하여 고정사업장의 정의를 ‘적용가능하고 유효한 조세조약에 따라 고정된 사업장이 있는 것으로 인정되고 그 사업장의 소재지국이 해당 사업장에 귀속되는 소득에 대하여 과세하는 사업장’ 등으로 규정 |

| 고정사업장 결손의 본점배분 특례(법률 제19191호 국조법 §66⑤ 및 국조령 §109 신설) |

| 글로벌최저한세의 정확한 실효세율 계산방식 반영을 위하여 고정사업장의 결손이 본점의 국내 과세소득 산정에서 손금으로 산입되는 경우 등 대통령령으로 정하는 경우에는 해당 고정사업장 본점의 글로벌최저한세소득·결손 계산에 포함하는 단서를 신설함 |

| 추가세액비율이 최저한세율을 초과하는 경우 처리 방법 마련(법률 제19191호 국조법 §69③④ 신설) |

| 각 사업연도 다국적기업그룹의 국가별 실효세율*을 계산할 때 해당 국가에 소재한 각 구성기업의 조정대상조세 금액의 합계액이 음수여서 추가세액비율**이 최저한세율(100분의 15)을 초과하는 문제를 해소할 수 있도록 해당 사업연도 실효세율은 영(零)으로 보고, 해당 사업연도 실효세율 계산에 산입되지 아니한 금액은 그 후 사업연도의 조정대상조세 금액에 산입하도록 함 * 국가별 실효세율: 특정 사업연도에 다국적기업그룹의 구성기업에 적용되는 세율이 최저한세율 미만인지를 결정하는 데 필요한 비율로서 해당 국가에 소재하는 구성기업의 조정대상조세 금액의 합계를 순글로벌최저한세 소득금액으로 나누어 계산함 ** 추가세액비율: 최저한세율에서 국가별 실효세율을 차감하여 계산한 비율 |

| 적격소재국추가세제도에 따른 글로벌최저한세 면제요건 추가(법률 제19191호 국조법 §70⑤) |

| 각 사업연도 해당 다국적기업그룹의 구성기업이 소재한 국가의 추가세액을 계산할 때 적격소재국추가세액을 차감한 결과 해당 국가의 추가세액이 영이거나 음수인 경우뿐만 아니라 해당 국가의 적격소재국추가세제도*가 추가세액을 없는 것으로 보기 위한 회계요건 등 대통령령으로 정하는 요건을 충족하는 경우에도 해당 사업연도 다국적기업그룹의 구성기업이 소재한 국가의 추가세액은 없는 것으로 보도록 함으로써 다국적기업그룹 구성기업의 추가세액 계산 부담을 완화함 * 적격소재국추가세제도: 추가세액을 영으로 만들기 위하여 해당 다국적기업그룹의 구성기업이 소재한 국가에서 부과하는 세금으로서 다른 국가에서 과세될 추가세액을 소재지국에서 우선적으로 징수하여 과세권 이전을 방지하는 효과가 있음 |

| 소득산입보완규칙의 구성기업별 배분방식 규정(법률 제19191호 국조법 §73⑤ 및 국조령 §128④,⑤ 신설) |

| 기업별 배분방식을 ① 국내구성기업이 속하는 다국적기업그룹의 최종모기업이 직접 또는 간접으로 보유하고 있는 국내구성기업에 대한 소유지분 비율과 적격소득산입보완규칙을 적용받는 각 국내구성기업의 추가세액배분액에 대한 부담능력을 고려하여 배분하는 것으로서 대통령령으로 정하는 방법 ② 다국적기업그룹의 모든 국내구성기업이 합의한 것으로서 신고구성기업이 지정하는 하나 이상의 국내구성기업에 배분하는 방법 중 선택 적용하고, 적용방법은 영으로 정함 |

| 전환기 사업연도 글로벌최저한세 관련 무신고가산세 등 면제(법률 제19191호 국조법 §84⑤ 신설) |

| 전환기사업연도*의 추가세액배분액을 우리나라에 신고·납부할 의무가 있는 국내 구성기업에 대해서는 「국세기본법」에 따른 무신고가산세와 과소신고·초과환급신고가산세를 면제하고, 납부지연가산세를 50퍼센트 감면함 * 전환기 사업연도: 2026년 12월 31일 이전에 개시하고 2028년 6월 30일 이전에 종료하는 각 사업연도 |

| 소득산입보완규칙 시행 유예(법률 제19191호 국조법 부칙 §1 및 §6) |

| 글로벌최저한세제도를 도입하는 주요 국가에서 소득산입보완규칙의 시행을 1년 유예한 것에 맞추어 우리나라도 소득산입보완규칙과 관련된 규정의 시행일을 ‘2024년 1월 1일’에서 ‘2025년 1월 1일’로 유예함 |

■ 참고: 국제조세조정에 관한 법률 중 개정법률의 시행시기

가. 2025.1.1. 시행

§58(해외현지법인 등에 대한 자료 제출의무)③ ~ ⑧

§59(해외현지법인 등의 자료 제출의무 불이행 시 취득자금 출처에 대한 소명)①,

§91(해외현지법인 등의 자료 제출의무 불이행 등에 대한 과태료)①②④⑤

법률제19191호 관련

§72(소득산입규칙의 적용)①

§73(소득산입보완규칙의 적용)①,④ ~ ⑦,

§82(해외진출 초기의 다국적기업그룹에 대한 특례)

나. 2024.1.1. 시행

§77의2(배당공제제도 등에 대한 특례)

법률제19191호 관련

§61(정의)①, §62(적용대상)③ ~ ④, §64(기업의 소재지)①,③,

§66(글로벌최저한세소득·결손의 계산)⑤, §68(신고 후 조정 및 세율변경)④,

§69(실효세율의 계산)② ~ ⑦, §70(구성기업 소재지국의 추가세액 계산)③ ~ ⑤,

§72(소득산입규칙의 적용)⑧, §74(최소적용제외 특례)②,

§76(조직재편에 대한 특례)④, §77(공동기업 등에 대한 특례)③④,

§79(투자구성기업에 대한 특례)①⑤⑥, §80(적용면제),

§81(최초적용연도에 대한 특례)①, §83(글로벌최저한세정보신고서의 제출)④,

§84(추가세액배분액의 신고 및 납부)⑤,

§87(국제거래에 대한 자료 제출의무 불이행에 대한 과태료)①,

다. 종전 규정에 준용

이법 시행 전에 개시한 과세기간 또는 사업연도에 대한 국제거래명세서, 요약손익계산서, 정상가격 산출방법 신고서 신고방법은 종전의 규정에 따름

9. 개별소비세, 주세, 인지세, 교육세, 농어촌특별세

| 수소제조용 LPG에 대한 개별소비세 감면(개소령 §2의2) |

| 수소경제 활성화 지원 및 연료간 과세형평 제고를 위해 수소제조용 LPG에 대한 개별소비세 탄력세율(176.4) 적용 (2024.4.1. 이후 제조장 반출 또는 수입신고하는 분부터 적용) |

| 맥주·탁주 주세율 물가연동제 개선(주세법 §8, 주세령 §7) |

| 주류시장 가격 안정 및 주세 종량제 과세 합리화를 위해 주세율 종량세 물가연동제 → 탄력세율 제도로 전환(기본세율*의 ±30% 범위 내에서 탄력세율 조정) 현재 시행령으로 규정중인 맥주·탁주 세율을 법률로 상향입법 (2024.1.1. 이후 제조장 반출 또는 수입신고하는 분부터 적용) |

| 생맥주 주세율 한시 경감 적용기한 연장(주세법 §8①) |

| 주류업계 소상공인 지원을 위해 2026.12.31.까지 연장 |

| 주류제조·판매면허 취소자의 면허 재취득 제한 강화(주류면허법 §7) |

| (제한사유 추가) 면허 취소 후 2년 미도과자(면허취소자 본인)의 특수관계인*이 당초 면허취소된 영업장과 동일 장소에서 동종 면허를 신청하는 경우 (2024.1.1. 이후 면허 신청하는 분부터 적용) |

| 주류제조면허 취소사유 중 주세포탈 기준금액 상향(주류면허법 §13) |

| 탁주(50만원 → 500만원), 기타 발효주류 등(200만원 → 500만원), 증류주, 주정(500만원 → 1천만원), 맥주(1천만원 → 2천만원) |

| 주류 거래질서 관련 과태료 부과 대상 추가(주류면허법 §38) |

| (과태료 부과대상 추가) 주류 거래질서 확립을 위한 금품 제공 금지 규정(§37의2)을 위반한 자 |

| 전자조달시스템 상 인지세 납부기한 합리화(인지세법 §8③) |

| 전자조달시스템 상 전자계약의 인지세 납부기한 합리화를 위해 ‘전자조달시스템상 전자계약 등 대통령령으로 정하는 경우 과세문서 작성일’ 단서 신설 |

| 온라인투자연계금융업법 시행에 따른 교육세 납세의무자 규정 정비(교육세법 별표) |

| 온라인투자연계금융업법 시행에 따라 「온라인투자연계금융업 및 이용자 보호에 관한 법률」 제2조에 따른 온라인투자연계금융업자를 납세의무자로 추가 |

| 보험판매 관련 교육세 납세의무자 규정 정비(교육세법 별표) |

| 금융기간관 형성성 제고를 위해 「보험업법」에 따른 금융기관보험대리점등(조합은 제외)을 납세의무자로 추가 |

| 농어촌특별세법의 유효기간을 2024년 6월 30일에서 2034년 6월 30일까지로 10년 연장(농특법 부칙 §2) |

| 농어업의 산업 경쟁력을 지속적으로 강화하고, 농어촌 소멸 위기 대응에 필요한 재원을 안정적으로 확보 |

'개정세법 > 2023년말' 카테고리의 다른 글

| 2024 달라지는 세금제도 (0) | 2024.03.24 |

|---|